Einführung in das Annuitätendarlehen: Was ist es und wie funktioniert es?

Das Annuitätendarlehen ist eine der beliebtesten Finanzierungsformen, insbesondere im Bereich der Immobilienfinanzierung. Es zeichnet sich durch eine konstante Rate – die Annuität – über die gesamte Laufzeit des Darlehens aus. Diese Rate setzt sich zusammen aus einem Zins- und einem Tilgungsteil. Im Laufe der Zeit ändert sich das Verhältnis zwischen diesen beiden Teilen: Der Tilgungsanteil steigt, während der Zinsanteil entsprechend fällt. Das folgende Schema verdeutlicht diesen Zusammenhang.

Struktur der Annuität

- Zinsanteil: Kosten für die Bereitstellung des Darlehens

- Tilgungsanteil: Rückzahlung des aufgenommenen Kapitals

Funktionsweise des Darlehens

- Festlegung der Kreditsumme und Laufzeit

- Bestimmung des Zinssatzes

- Berechnung der monatlichen Annuitätsrate

- Beginn der Zahlung: zuerst hoher Zinsanteil, niedriger Tilgungsanteil

- Mit jeder Rate erhöht sich der Tilgungsanteil, der Zinsanteil sinkt

- Gleichbleibende Belastung für den Kreditnehmer über die Laufzeit

Die Sicherheit der gleichbleibenden Zahlung ist besonders attraktiv für Kreditnehmer, die eine kalkulierbare finanzielle Belastung über viele Jahre hinweg wünschen. In der nachfolgenden Tabelle wird ein Beispiel für die Entwicklung der Annuitätszahlungen über die Zeit aufgezeigt.

Beispielhafte Zahlungsstruktur eines Annuitätendarlehens

| Jahr | Zinsen | Tilgung | Restschuld |

|---|---|---|---|

| 1 | 3.000€ | 1.000€ | 99.000€ |

| 2 | 2.900€ | 1.100€ | 97.900€ |

| 3 | 2.800€ | 1.200€ | 96.700€ |

| … | … | … | … |

| 10 | 2.000€ | 2.000€ | 80.000€ |

| … | … | … | … |

| 30 | 100€ | 3.900€ | 0€ |

Die Tabelle illustriert, wie sich mit jeder gezahlten Rate die Zusammensetzung der Zahlung verschiebt – die Restschuld sinkt, und der Anteil der Tilgung innerhalb der Rate steigt kontinuierlich an.

Planungssicherheit durch gleichbleibende Raten

Ein fundamentaler Vorteil eines Annuitätendarlehens liegt in der konstanten Höhe der monatlichen Belastung. Die Annuität, also die regelmäßig zu leistende Rate, setzt sich zusammen aus einem Zins- und einem Tilgungsanteil. Während der Zinsanteil im Zeitverlauf sinkt, erhöht sich der Tilgungsanteil entsprechend, sodass die Zahlungshöhe insgesamt gleichbleibt.

Was bedeutet das für Ihre Finanzplanung?

- Verlässliche Kalkulation: Da die Höhe der Rate über die Laufzeit des Darlehens konstant ist, lassen sich die finanziellen Belastungen langfristig planen.

- Keine Überraschungen: Unvorhergesehene Änderungen in der Rate aufgrund von Zinsschwankungen werden vermieden (bei Zinsfestschreibung).

- Anpassung an Ihr Budget: Die Rate wird von Anfang an auf Ihre individuelle finanzielle Situation zugeschnitten.

Beispiel einer Zahlungsstruktur

Nehmen wir an, Sie haben ein Darlehen über 100.000 Euro zu einem Zinssatz von 2% pro Jahr aufgenommen und vereinbaren eine anfängliche Tilgungsrate von 2%. Ihre jährliche Rate (Annuität) würde in diesem Fall 4.000 Euro betragen.

| Jahr | Restschuld zu Jahresbeginn | Zinsanteil | Tilgungsanteil | Annuität |

|---|---|---|---|---|

| 1 | 100.000 € | 2.000 € | 2.000 € | 4.000 € |

| 2 | 98.000 € | 1.960 € | 2.040 € | 4.000 € |

| … | … | … | … | … |

| 30 | 0 € | 0 € | 0 € | 0 € |

Wie die Tabelle verdeutlicht, bleibt die Annuität über die Jahre hinweg gleich, aber der Anteil der Schuld, der getilgt wird, nimmt mit jedem Jahr zu, was zu einer schnelleren Verringerung der Restschuld führt.

Die gleichbleibende Rate vereinfacht nicht nur Ihre private Buchhaltung und Finanzplanung, sondern bietet auch eine solide Grundlage für langfristige Investitionsentscheidungen.

Zins- und Tilgungsplan: Transparente Rückzahlungsstruktur

Ein essentieller Vorteil von Annuitätendarlehen ist ihre klare und vorhersehbare Struktur von Zins und Tilgung.

Was ist der Zins- und Tilgungsplan?

Der Zins- und Tilgungsplan, auch Tilgungsplan genannt, gibt Ihnen einen detaillierten Überblick über Ihre gesamten Zahlungen während der Laufzeit des Darlehens. Er zeigt auf, wie sich die monatliche Rate aus Zinsen und Tilgung zusammensetzt und wie der Tilgungsanteil über die Zeit steigt, während der Zinsanteil fällt.

So funktioniert der Zins- und Tilgungsplan

Die monatliche Rate bei einem Annuitätendarlehen setzt sich zusammen aus:

- einem Zinsanteil: Dieser entspricht dem Zins auf das noch nicht getilgte Kapital.

- einem Tilgungsanteil: Dieser wird nach Abzug des Zinsanteils vom Darlehen abgezogen und reduziert somit die Restschuld.

Vorteile des Zins- und Tilgungsplans

- Übersichtlichkeit: Jeder Zahlungstermin wird genau dargestellt.

- Planbarkeit: Die Höhe der Raten bleibt immer gleich.

- Transparenz: Die Kreditnehmer*innen können jederzeit nachvollziehen, welcher Betrag für Zinsen und welcher für die Tilgung verwendet wird.

Beispiel eines Zins- und Tilgungsplans

Ein Beispiel: Bei einem Annuitätendarlehen über 200.000 Euro zu einem Zinssatz von 2% bei einer Anfangstilgung von 1% könnte ein Plan in den ersten Jahren wie folgt aussehen:

| Jahr | Schuld zu Beginn | Zinsen | Tilgung | Annuität | Schuld am Ende |

|---|---|---|---|---|---|

| 1 | 200.000 € | 4.000 € | 2.000 € | 6.000 € | 198.000 € |

| 2 | 198.000 € | 3.960 € | 2.040 € | 6.000 € | 195.960 € |

| 3 | 195.960 € | 3.919 € | 2.081 € | 6.000 € | 193.879 € |

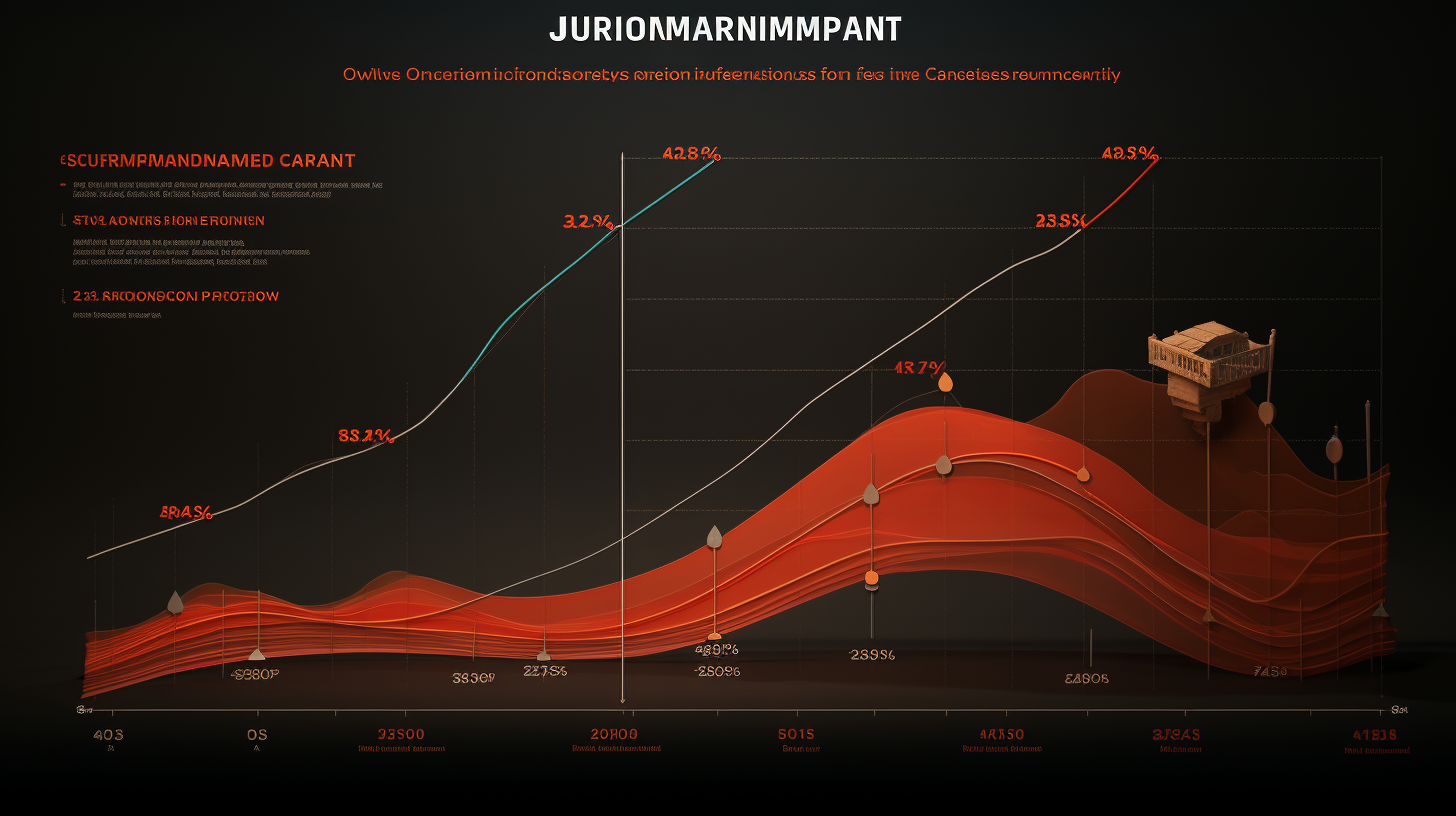

Grafische Darstellung

Zur Veranschaulichung hier eine grafische Darstellung, die die Entwicklung des Zins- und Tilgungsanteils über die Laufzeit des Darlehens zeigt:

Durch diese Visualisierung wird deutlich, wie mit jeder Zahlung der Zinsanteil sinkt und der Tilgungsanteil steigt, was zu einer schnelleren Reduktion der Restschuld führt.

Zinsvorteile bei anfänglicher Tilgung

Die Struktur eines Annuitätendarlehens bietet für Darlehensnehmer besondere Zinsvorteile, insbesondere in der Anfangsphase der Tilgung. Durch die feste Kombination aus Zins und Tilgung ergibt sich ein Mechanismus, der es ermöglicht, dass mit jeder gezahlten Rate ein steigender Anteil zur Tilgung des Darlehens beiträgt.

Zinsersparnis durch anfängliche Tilgung

Ein wesentlicher Vorteil des Annuitätendarlehens besteht darin, dass bereits zu Beginn der Laufzeit ein Teil des Darlehens getilgt wird, was die Zinslast reduziert. Dieser Effekt wird deutlich, wenn man die Verteilung der Rückzahlungen auf Zinsen und Tilgung im Zeitverlauf betrachtet.

- In den ersten Jahren ist der Zinsanteil hoch, aber mit jeder Rate sinkt die Restschuld.

- Da die Zinsen auf die Restschuld berechnet werden, sinkt der Zinsanteil im Zeitverlauf.

- Gleichzeitig steigt der Tilgungsanteil, wodurch das Darlehen schneller zurückgezahlt wird.

Beispielhafte Darstellung des Tilgungsplans

Betrachten wir eine fiktive Darstellung, um diesen Vorteil zu illustrieren:

| Jahr | Rückzahlungsrate | Zinsanteil | Tilgungsanteil | Restschuld |

|---|---|---|---|---|

| 1 | 12.000 € | 6.000 € | 6.000 € | 194.000 € |

| 2 | 12.000 € | 5.800 € | 6.200 € | 187.800 € |

| 3 | 12.000 € | 5.580 € | 6.420 € | 181.380 € |

| … | … | … | … | … |

| 10 | 12.000 € | 4.600 € | 7.400 € | 132.200 € |

Wie das Beispiel verdeutlicht, reduziert jeder Tilgungsanteil die Restschuld und somit auch die darauf berechneten Zinsen für die folgenden Perioden. Dieser Effekt wirkt sich langfristig stark auf die Gesamtkosten des Darlehens aus.

Langzeitwirkung des Zinseszins-Effekts

Die frühe Tilgung hat auch eine positive Wirkung hinsichtlich des Zinseszins-Effekts:

- Geringere Restschuld bedeutet über die Zeit deutlich weniger Zinsen.

- Es ergibt sich ein exponentieller Vorteil für den Darlehensnehmer.

Möglichkeiten der Sondertilgung und ihre Vorteile

Die Sondertilgung ist eine zusätzliche Tilgungsoption, die es Darlehensnehmern ermöglicht, über die vereinbarten regelmäßigen Raten hinaus zusätzliche Zahlungen auf ihr Darlehen zu leisten, um dieses schneller zurückzuführen.

Was ist eine Sondertilgung?

Eine Sondertilgung ist eine Zahlung, die über die monatlich festgelegte Annuitätsrate hinausgeht. Sie hilft, den ausstehenden Kreditbetrag schneller zu reduzieren, was wiederum die Zinsbelastung senkt, da die Zinsen auf den jeweils noch offenen Darlehensbetrag berechnet werden.

Vorteile einer Sondertilgung

- Schnellere Entschuldung: Sondertilgungen führen zu einer verkürzten Laufzeit des Darlehens.

- Flexibilität: Viele Kreditverträge bieten kostenlose Sondertilgungsmöglichkeiten bis zu einem gewissen Prozentsatz des Darlehens.

- Zinsersparnis: Durch die Reduzierung der Restschuld verringert sich die Summe der zu zahlenden Zinsen.

- Finanzielle Freiräume schaffen: Nach vollständiger Rückzahlung steht das zuvor für die Tilgung verwendete Einkommen für andere Zwecke zur Verfügung.

Sondertilgungs-Optionen im Überblick

| Option | Beschreibung |

|---|---|

| Jährliche Sondertilgung | Ermöglicht die Zahlung eines zusätzlichen Betrags einmal pro Jahr. |

| Unregelmäßige Sondertilgung | Bietet die Flexibilität, zu beliebigen Zeitpunkten Sondertilgungen zu leisten. |

| Vollständige Sondertilgung | Ermöglicht die einmalige Rückzahlung des gesamten verbleibenden Kreditbetrags. |

Wie können Sie Sondertilgungen planen?

- Vorzeitige Planung: Berücksichtigen Sie bereits bei Vertragsabschluss mögliche Sondertilgungen.

- Budgetanpassung: Integrieren Sie die Sondertilgung in Ihr monatliches Budget.

- Verwendung von Zusatzeinnahmen: Nutzen Sie unerwartete Einnahmen wie Bonuszahlungen oder Erbschaften für Sondertilgungen.

Sondertilgungen bieten eine wertvolle Flexibilität und können signifikante Kostenersparnisse darstellen. Es ist jedoch wichtig, die Konditionen im Kreditvertrag genau zu prüfen, um mögliche Vorfälligkeitsentschädigungen zu vermeiden.

Steuerliche Aspekte eines Annuitätendarlehens

Bei der Finanzierung von Immobilien durch ein Annuitätendarlehen lassen sich verschiedene steuerliche Vorteile realisieren. Diese können insbesondere für Vermieter und Gewerbetreibende relevant sein.

Steuerliche Absetzbarkeit von Schuldzinsen

Privat genutzte Immobilien

Bei einer selbst genutzten Immobilie ist ein Abzug von Schuldzinsen als Werbungskosten nicht möglich. Es gibt allerdings Ausnahmefälle, beispielsweise bei teilweiser Vermietung der Immobilie.

Vermietete Immobilien

Vermieter können Schuldzinsen für Darlehen, die zur Finanzierung von vermieteten Objekten aufgenommen wurden, in voller Höhe als Werbungskosten absetzen.

| Jahr | Tilgungsanteil | Zinsanteil | Steuerliche Absetzbarkeit (angenommen) |

|---|---|---|---|

| 1 | 1.000 € | 3.000 € | 3.000 € |

| 2 | 1.050 € | 2.950 € | 2.950 € |

| 3 | 1.100 € | 2.900 € | 2.900 € |

Abschreibung der Immobilie (AfA)

Die Abschreibung für Abnutzung (AfA) ermöglicht es Ihnen, die Anschaffungs- oder Herstellungskosten einer vermieteten Immobilie steuerlich geltend zu machen. Die jährliche AfA beträgt üblicherweise 2% bei direkt neu erbauten oder angeschafften Immobilien und 2,5% bei Gebäuden, die vor 1925 fertiggestellt wurden.

Sonderabschreibungen und Förderungen

Bei bestimmten Investitionen in Immobilien können unter Umständen zusätzliche Abschreibungen (Sonder-AfA) oder staatliche Förderungen in Anspruch genommen werden. Dies kann die steuerliche Belastung weiter senken.

Umsatzsteuerliche Behandlung

Die umsatzsteuerliche Behandlung kann bei gewerblich genutzten Immobilien von Bedeutung sein. Hier besteht unter Umständen die Option, auf die Kleinunternehmerregelung zu verzichten und Vorsteuer aus Bauleistungen geltend zu machen.

Es empfiehlt sich immer, einen Steuerberater zu konsultieren, um die individuellen steuerlichen Vorteile eines Annuitätendarlehens voll ausschöpfen zu können.

Langfriste Budgetplanung durch feste Laufzeiten

Bei der Finanzierung eines Vorhabens, wie dem Kauf einer Immobilie, ist die langfristige Budgetplanung ein entscheidender Faktor. Ein Annuitätendarlehen bietet Ihnen die Möglichkeit, Ihre finanziellen Verpflichtungen über die gesamte Laufzeit hinweg klar zu definieren und somit Ihre Finanzplanung auf eine solide Basis zu stellen.

Vorteile der festen Laufzeit

- Übersichtlichkeit: Die Laufzeit des Annuitätendarlehens ist von Anfang an festgelegt, was Ihnen eine präzise Übersicht und Planungsgrundlage bietet.

- Zinsrisiko minimieren: Durch die Festlegung der Laufzeit können Sie das Risiko von Zinsschwankungen eingrenzen, da der Zinssatz in der Regel für einen bestimmten Zeitraum festgeschrieben wird.

- Tilgungsplan: Der Tilgungsplan ist über die gesamte Laufzeit gleichbleibend, was die Kalkulation zukünftiger Budgets vereinfacht.

Wie Sie Ihre langfristige Budgetplanung angehen sollten

- Ermitteln Sie Ihren finanziellen Spielraum: Bevor Sie eine Verpflichtung eingehen, sollten Sie Ihren monatlichen Spielraum genau bestimmen.

- Berücksichtigen Sie Lebensveränderungen: Planen Sie potentielle zukünftige Ereignisse, wie z.B. Familienzuwachs oder Ruhestand, in Ihre finanzielle Planung mit ein.

- Reserven einplanen: Es ist ratsam, neben der Darlehensrate auch Rücklagen für unerwartete Ausgaben einzuplanen.

Beispiel einer Budgetkalkulation für ein Annuitätendarlehen

| Jahr | Darlehensbetrag | Zinssatz | Monatliche Rate | Tilgung | Zinsanteil | Restschuld |

|---|---|---|---|---|---|---|

| 1 | 200.000 € | 2,00% | 1.000 € | 400 € | 600 € | 199.600 € |

| 2 | 199.600 € | 2,00% | 1.000 € | 404 € | 596 € | 199.196 € |

| 3 | 199.196 € | 2,00% | 1.000 € | 408 € | 592 € | 198.788 € |

| … (Tabelle forts.) | ||||||

| 30 | 50.000 € | 2,00% | 1.000 € | 980 € | 20 € | 0 € |

Die Tabelle veranschaulicht, wie die monatliche Rate sich auf Tilgung und Zinsanteil aufteilt und wie sich die Restschuld Jahr für Jahr verringert.

Der Effekt von Zinsfestschreibung auf Ihre Finanzierung

Bei der Auswahl eines Annuitätendarlehens ist die Dauer der Zinsfestschreibung eine der wichtigsten Entscheidungen, die die Konditionen und Flexibilität Ihrer Finanzierung maßgeblich beeinflussen. Die Zinsfestschreibung bestimmt, wie lange der Zinssatz Ihres Darlehens unverändert bleibt. Hier beleuchten wir, wie sich verschiedene Festschreibungszeiträume auf Ihre Zahlungen auswirken können.

Zinsfestschreibungszeiträume verstehen

Traditionell bieten Banken und Kreditinstitute unterschiedliche Festschreibungsdauern an, die von 5 bis 30 Jahren reichen können. Die Wahl des passenden Zeitraums hängt von verschiedenen Faktoren ab:

- Aktuelles Zinsniveau

- Zinsentwicklungsprognosen

- Eigene Risikobereitschaft

- Persönliche Lebensumstände

Vor- und Nachteile unterschiedlicher Festschreibungsdauern

Um zu verdeutlichen, wie sich unterschiedlich lange Zinsfestschreibungen auswirken, wird eine Gegenüberstellung vorgenommen:

- Kurze Zinsfestschreibung (z.B. 5 Jahre):

- Vorteil: Niedrigere Zinsen und somit geringere monatliche Belastung (bei niedrigem Zinsniveau)

- Nachteil: Risiko steigender Zinsen nach Ablauf der Festschreibung, was zu höheren Kosten führen kann

- Lange Zinsfestschreibung (z.B. 20 Jahre):

- Vorteil: Planungssicherheit über einen langen Zeitraum, Unabhängigkeit von Zinsschwankungen

- Nachteil: U.U. höhere Zinsen als bei kürzeren Laufzeiten, geringere Flexibilität

Eine Tabelle zur Veranschaulichung:

| Festschreibungszeit | Monatliche Rate | Gesamtzinskosten über Festschreibungsdauer |

|---|---|---|

| 5 Jahre | XY Euro | XY Euro |

| 10 Jahre | XY Euro | XY Euro |

| 20 Jahre | XY Euro | XY Euro |

| 30 Jahre | XY Euro | XY Euro |

*XY steht stellvertretend für beispielhafte Werte, die je nach Darlehen variieren können.

Langfristige Zinsentwicklung und Festschreibung

Die Langfristigkeit der Zinsbindung bedarf einer genauen Betrachtung der Zinsentwicklung. Bei einer Niedrigzinsphase kann eine lange Zinsfestschreibung sinnvoll sein. Umgekehrt kann bei hohen Zinsen eine kurze Laufzeit mit anschließender Neuverhandlung des Darlehens günstiger sein.

Es ist essentiell, dass Sie Ihre persönliche Situation und Markttrends berücksichtigen, bevor Sie die Zinsbindung wählen. Ein Finanzberater kann Ihnen helfen, die geeignete Zinsfestschreibungsperiode zu bestimmen, um Ihre Ziele zu erreichen und gleichzeitig finanzielle Risiken zu minimieren.

Annuitätendarlehen im Vergleich: Wann lohnt es sich besonders?

Bei der Finanzierung eines Vorhabens, wie beispielsweise dem Kauf einer Immobilie, steht man vor der Wahl des passenden Darlehens. Ein Annuitätendarlehen bietet sich vor allem in folgenden Situationen als optimale Lösung an:

Niedrige Zinsmarktphasen ausnutzen

- Feste Zinskonditionen sichern: In Phasen niedriger Zinsen ermöglicht das Annuitätendarlehen die Festlegung des günstigen Zinsniveaus über die gesamte Laufzeit.

- Kostenersparnis langfristig maximieren: Vergleichen Sie Angebote, um die besten Konditionen für die Zinsfestschreibung zu erhalten.

Hohe Planungssicherheit gewünscht

- Konstante Raten über Jahre: Wer Wert auf eine stabile, vorhersagbare Rückzahlung legt, profitiert von den gleichbleibenden Raten eines Annuitätendarlehens.

- Keine Überraschungen bei der Tilgung: Die klar definierte Tilgungsstruktur erspart zukünftige Sorgen über steigende Belastungen.

Langfristige Finanzierung bevorzugt

- Geeignet für langfristige Darlehensnehmungen: Investitionen wie Immobilien erfordern üblicherweise ein lang angelegtes Finanzierungskonzept, welches durch die über die Laufzeit konstanten Zahlungen unterstützt wird.

- Langfristiges Zinsumfeld: Ein Annuitätendarlehen sichert die Konditionen über 10, 15 oder gar 20 Jahre und mehr.

Frühzeitige Rückzahlungsoption nutzen

- Sondertilgungen und ihre Auswirkungen: Wer absehen kann, dass während der Laufzeit zusätzliche Mittel für die Tilgung zur Verfügung stehen, kann durch Sondertilgungen viel Geld sparen.

Für wen ist ein Annuitätendarlehen nicht optimal?

- Schnelle Rückzahlung geplant: Wer plant, das Darlehen schnell zurückzuzahlen, könnte mit einem variablen Darlehen unter Umständen besser fahren.

- Hohes Zinsniveau: In Hochzinsphasen könnten andere Darlehensformen mit kürzerer Zinsbindung vorteilhafter sein.

Vergleichstabelle: Annuitätendarlehen vs. Andere Darlehensarten

| Darlehensart | Zinsbindung | Rate | Planungssicherheit | Vorzeitige Tilgung |

|---|---|---|---|---|

| Annuitätendarlehen | Langfristig fest | Konstant | Hoch | Möglich |

| Variables Darlehen | Variabel | Schwankend | Niedrig | Flexibel |

| Endfälliges Darlehen | Langfristig fest | Niedrig | Mittel | Eingeschränkt |

Beachten Sie, dass jedes Darlehen seine Vor- und Nachteile hat, die auf Ihre individuelle Situation zugeschnitten sein müssen. Ein detaillierter Vergleich und eine umfassende Beratung durch einen Finanzexperten sind daher immer zu empfehlen.